VENDOR POINT OF VIEW

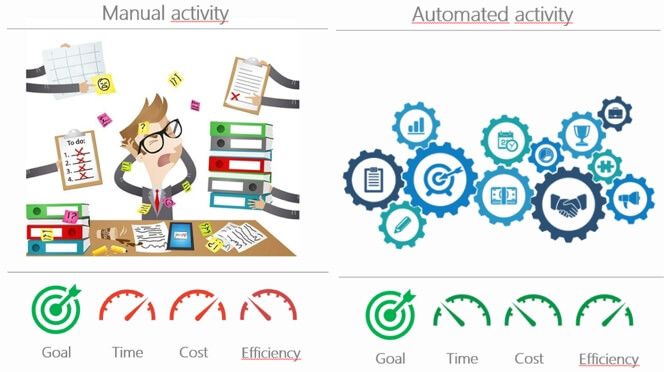

Sebbene da tempo esistano sul mercato soluzioni ERP o di tesoreria che dispongono di funzionalità per la riconciliazione automatica degli incassi da pagamenti automatici (SDD, Mav, Riba, bollettini postali pre-marcati, …), diversa è la situazione per la riconciliazione dei pagamenti non strutturati quali bonifici e bollettini postali manoscritti, da sempre una attività time consuming richiedente team di persone da dedicare alla verifica puntuale e gestione di ciascun incasso.

Software sempre più evoluti, che declinano le possibilità offerte da algoritmi di analisi semantica, l’ICR (l’OCR per il testo manoscritto) e le reti neurali artificiali, rendono molto più semplice ed efficiente la riconciliazione automatica anche per gli incassi da pagamenti non strutturati citati sopra, migliorando esponenzialmente l’efficienza di questo processo.

K Linx, piattaforma innovativa creata dall’omonima startup milanese, si occupa esattamente di questo tipo di automazione, già in uso presso clienti di diversi settori di mercato. Ovviando a tutta una serie di operatività manuali dove ciascun bonifico o bollettino postale andrebbe verificato da un operatore di back-office per gestirne l’acclaramento, K Linx può assolvere automaticamente alla riconciliazione di ciascun pagamento non strutturato provvedendo, da una parte, al riconoscimento del soggetto pagante e dell’oggetto del pagamento (bolletta, fattura, rata di finanziamento, ecc.), mentre dall’altra, se del caso, alla generazione automatica delle scritture contabili di incasso per il software di contabilità.

Vediamo una breve rassegna di quali siano i principali use case già operativi in produzione.

Riconciliazione automatica degli incassi con saldaconto

È l’esigenza più tipica della Contabilità Clienti (che può riguardare quindi aziende di diversi settori, dai Servizi alla Produzione, comprese attività finanziarie per il credito al consumo), dove dato un determinato pagamento che salda una partita aperta di un cliente, si deve provvedere alla registrazione dell’incasso movimentando i conti al fine della chiusura della partita.

Normalmente è una operazione che avviene in automatico qualora l’azienda abbia richiesto/imposto alla propria clientela modalità di pagamento strutturate (vedi premessa).

Ma cosa succede quando ad esempio un SDD (Sepa Direct Debit – addebito diretto sul conto) salta per insufficienza di fondi sul conto di addebito del cliente e lo stesso rimedia successivamente con un bonifico bancario, oppure quando un utente paga in ritardo un bollettino postale pre-marcato ed occorre integrare l’importo con una mora, ricorrendo al classico bollettino bianco compilato a penna?

Oppure ancora, quando per prassi consolidate con i propri clienti, gli stessi saldino abitualmente il dovuto con bonifico?

Presso realtà dove queste forme di pagamento raggiungono volumi importanti, con K Linx è stato automatizzato il processo ovviando alle attività manuali, al time consuming e, soprattutto, abbiamo conferito efficienza ad una importante funzione amministrativo/finanziaria.

Monitoraggio e gestione dei bonifici paganti fatture anticipate o cedute

Si tratta di uno caso d’uso tipico delle banche (area crediti / anticipo su fatture) e delle società di factoring (gestione incassi).

Gli istituti di credito erogano alle aziende una tipologia di finanziamento nella forma tecnica denominata «anticipo fatture», consistente nell’anticipo di liquidità avendo in garanzia, da parte dell’azienda, fatture emesse che debbono essere incassate nel breve periodo. Analogamente il factoring è una tipologia di finanziamento tramite cui le aziende cedono i propri crediti ad una società specializzata, al fine di ottenere liquidità immediata da parte della società di factoring.

Entrambe le forme di finanziamento causano alle banche ed alle società di factoring non poche complessità, sia nella gestione del monitoraggio ai fini del rischio di credito, sia nella gestione automatizzata dello scarico della fattura nel momento dell’incasso, in particolare per le fatture pagate tramite bonifico bancario.

È come se con un unico software si debba gestire la riconciliazione per tutti i soggetti presentatori/cedenti che hanno anticipato/ceduto dei titoli di credito (le fatture), ciascuno dei quali con le peculiarità del proprio business e con le seguenti complicazioni:

- numerazione delle fatture differenziata per singolo soggetto presentatore/cedente;

- slang utilizzato nelle causali di pagamento differenziato per ciascun presentatore/cedente, a seconda della tipologia di business dello stesso o lingua utilizzata nella compilazione del bonifico (esistono realtà che ricevono bonifici da diversi paesi con le rispettive lingue utilizzate nelle compilazioni delle causali di pagamento).

Il primo punto in particolare è quello più spinoso: la numerazione della fattura, per quanto possa sembrare una semplice questione, è una caratteristica che si differenzia da una azienda all’altra. Basti pensare alla presenza di prefissi e/o suffissi rispetto al numeratore principale, con o senza separatori. Tali prefissi e suffissi possono essere costituiti dall’anno dell’esercizio in cui è stata emessa la fattura, piuttosto che da sigle alfanumeriche che identificano una linea di business all’interno dell’azienda. Anche il semplice numero della fattura ha le sue peculiarità per ogni soggetto emittente, ad esempio il numero minimo e massimo di cifre significative. A questo si aggiunga che sebbene i processi di acquisizione delle fatture anticipate/cedute siano spesso digitalizzati, non sempre nel gestionale “anticipi” o “factoring” le chiavi identificative delle fatture sono registrate nel loro formato nativo, proprio a causa delle varietà di cui sopra. E questa è una ulteriore complicazione.

Per contro, chi compila il bonifico quando viene effettuato il pagamento di queste fatture, per pigrizia, per velocità o per errore spesso indica nella causale descrittiva del pagamento il numero della fattura pagata con un formato differente da quello riportato nella stessa, soprattutto nei casi in cui vi siano prefissi o suffissi.

Interpellati da Clienti aventi questo tipo di gestione, abbiamo anche in questo caso generato efficienza con successo.

Dinamiche e problematiche simili le abbiamo riscontrate anche presso realtà che si occupano di riscossione e di recupero crediti per conto terzi.

Riconciliazione automatica degli incassi come servizio offerto dalle banche ai propri clienti corporate

Con la fatturazione elettronica si apre una interessante opportunità per le banche, ossia la possibilità di significativi sviluppi commerciali intorno alla proposta di nuovi servizi a valore aggiunto ai clienti corporate.

Uno dei possibili servizi sarebbe proprio quello della riconciliazione automatizzata dei flussi finanziari degli incassi con le fatture. Se in passato iniziative del genere non hanno avuto appeal a causa delle complessità di interfacciamento con un numero indefinito di software gestionali, al fine di acquisire dagli stessi i flussi delle fatture emesse, con l’introduzione della fatturazione elettronica questa criticità scompare: le fatture emesse hanno tutte il medesimo formato e ciò consentirebbe la strutturazione di un servizio di riconciliazione standardizzato, quale valore aggiunto per i propri clienti e ulteriore leva per la fidelizzazione degli stessi.

Peraltro diverse banche stanno già proponendo alla propria clientela il servizio di fatturazione elettronica, per cui in teoria sarebbero ben disposte ad evolvere il servizio in ottica di riconciliazione flussi finanziari in ingresso – fatture emesse in attesa incasso.

La sinergia fra una banca, potente driver verso clienti che gestiscono significativi volumi di pagamenti in ingresso, ed una realtà come K Linx, focalizzata sulla tematica della riconciliazione, start-up fintech che sta orientando la ricerca e sviluppo su tecnologie di reti neurali artificiali, sono gli ingredienti giusti per una azione time to market a beneficio di tutti gli attori coinvolti.

***

*Mario Farris è Managing Director | Shareholder di Workgroup Consulting e fondatore e direttore generale di K Linx