Una maggiore competizione, una clientela sempre più esigente e una nuova, più densa complessità di mercato sono solo alcune delle sfide che attraversano oggi l’industria del risparmio gestito. In questo contesto, la crescita esponenziale delle partnership tra istituzioni finanziarie, le banche, e società Fintech segna il passaggio verso un modello di business più aperto in grado di portare in tempi rapidi nuovi prodotti sul mercato e consolidare un vantaggio competitivo. Nel mondo degli investimenti, specialmente in un periodo di forte volatilità e incertezza, il supporto di advisor indipendenti per l’adozione dei modelli di intelligenza artificiale (AI) si rivela efficace nel portare sul mercato nuove soluzioni adattive di ultima generazione, e aumentare l’efficienza del processo d’investimento.

L’importanza del fattore tecnologico

La rapida crescita delle partnership di Open Innovation tra istituzioni finanziarie e società Fintech è il riflesso di una transizione verso un ecosistema in cui tecnologia e innovazione si rivelano sempre di più due facce della stessa medaglia.

Dai pagamenti, alla nascita di nuove soluzioni d’investimento, mettere a fattor comune le competenze e l’esperienza dei player istituzionali con il know-how tecnologico delle società high-tech è diventato un elemento strategico per accelerare il business e mantenere (in alcuni casi guadagnare) un vantaggio competitivo.

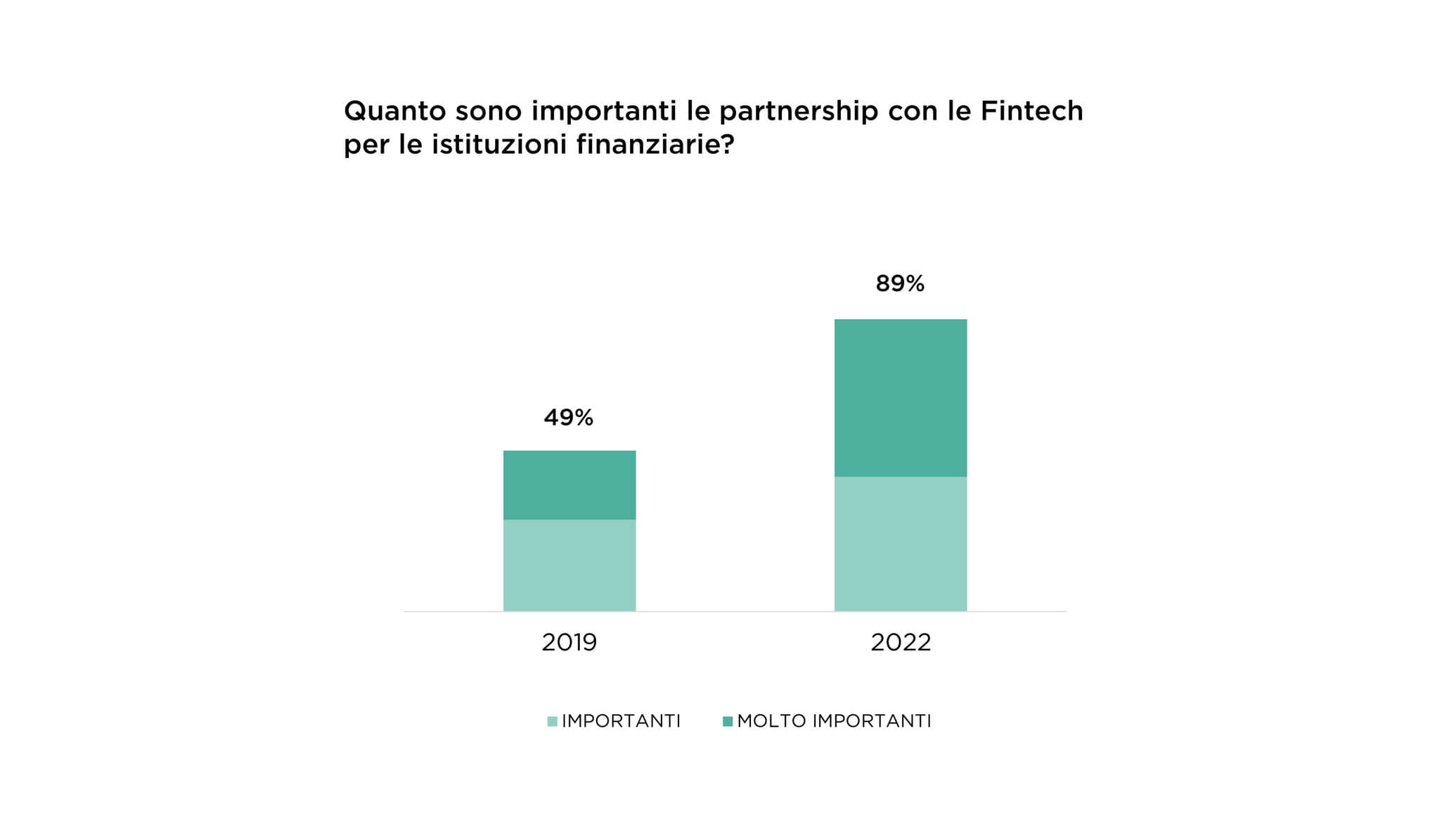

I numeri parlano chiaro: da un recente sondaggio della società di consulenza strategica Cornerstone Advisors emerge che negli ultimi tre anni, quasi i due terzi degli executive di banche, assicurazioni e società di gestione ha dichiarato di aver stretto una partnership strategica con una società Fintech per sviluppare nuovi prodotti o per migliorare l’efficienza dei processi di gestione. Dalla stessa indagine, emerge inoltre che circa 9 manager su 10 ritengono queste collaborazioni – a cui spesso si accompagna lo sviluppo o l’integrazione di sistemi di intelligenza artificiale – una priorità strategica per guadagnare terreno e sviluppare soluzioni all’avanguardia per il futuro.

Figura 1: Quanto sono importanti le partnership con le Fintech per le istituzioni finanziarie?

Fonte: Cornerstone Advisors, “The State of Bank-Fintech Partnerships”

Come e dove viene utilizzata l’AI?

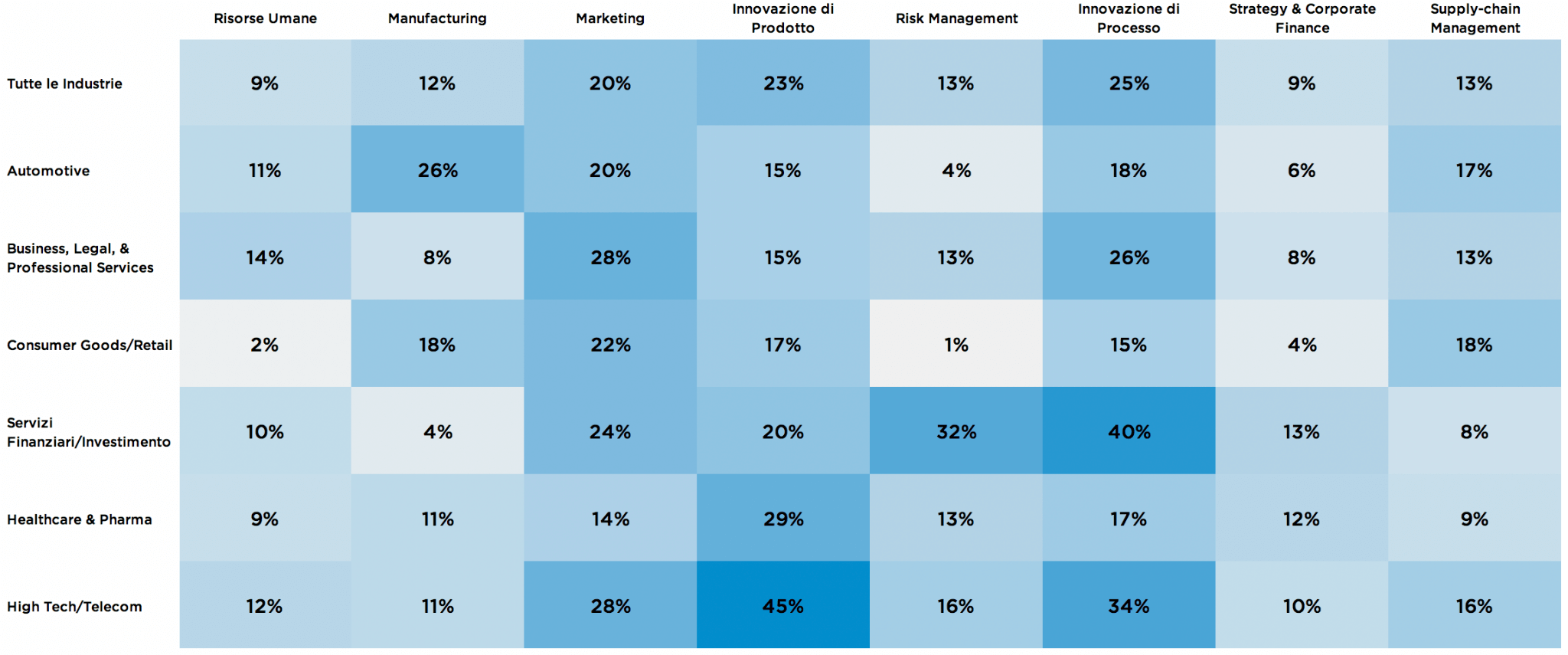

La crescente adozione dell’AI nei processi delle aziende è l’esito di un processo globale che coinvolge – in maniera più o meno diretta – un numero molto ampio di settori, tra cui l’industria farmaceutica, delle telecomunicazioni e non ultima, il mondo degli investimenti. Come segnala l’ultima edizione dell’AI Index pubblicata dall’osservatorio di Stanford insieme a Google, Bloomberg e McKinsey, le aree in cui maggiormente si è concentrata l’adozione dell’intelligenza artificiale in ambito finanziario sono relative al supporto del processo d’investimento, risk management e innovazione di prodotto.

Sotto questa lente, l’evoluzione dell’industria del risparmio gestito offre un ottimo esempio di come le partnership di Open Innovation tra investitori istituzionali e l’ecosistema Fintech abbiano saputo rispondere alla crescente domanda di nuove soluzioni d’investimento supportate dall’intelligenza artificiale che secondo l’ultima indagine del CFA institute incontra il favore di oltre l’80% degli investitori istituzionali e la metà della clientela retail.

Una nuova galassia di soluzioni d’investimento – tra cui le prime gestioni patrimoniali, fondi e certificati che utilizzano gli input dell’AI nel processo d’investimento – sono infatti frutto di un nuovo modello di advisory tailor-made all’interno del quale il gestore rimane protagonista della definizione dell’universo, dei vincoli e dell’esecuzione della strategia d’investimento, beneficiando di un risk management adattivo per la costruzione dei portafogli. Fornendo input basati su una visione di mercato completa e priva di emotività, l’Intelligenza Artificiale ha così permesso di allineare di volta in volta il posizionamento all’evoluzione dei mercati finanziari e di mantenere la calma nei momenti di forte stress.

Figura 2: Livello di adozione dell’intelligenza artificiale nei diversi settori

Fonte: Stanford “Artificial Intelligence Index” 2022

Quali sono i benefici dell’Open Innovation?

L’ampia adozione di soluzioni d’investimento AI da parte delle istituzioni finanziarie è un segnale che mette in risalto la capacità dell’Open Innovation di generare benefici sia a livello di efficienza che di crescita di masse e clienti. In altre parole, unire le forze e accelerare sotto il profilo dell’innovazione è in grado di portare valore sia alla redditività aziendale che in un miglior servizio offerto ai clienti finali.

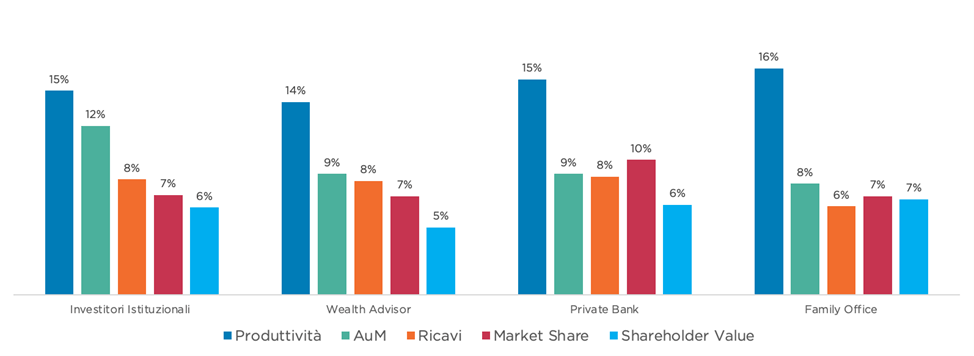

Come evidenzia lo studio di Deloitte “Wealth & Asset Management 4.0” – il più grande realizzato finora a livello globale nel settore del risparmio gestito – banche, assicurazioni, ma anche società di gestione, wealth manager e family office che hanno portato le nuove tecnologie – tra cui spesso l’AI – all’interno del processo d’investimento hanno registrato un incremento della produttività del 14%, insieme a una crescita delle masse in gestione (AuM) superiore all’8% e dei ricavi del 7%. Numeri significativi, soprattutto considerata la scala del business delle istituzioni finanziarie.

In questo senso, continua lo studio, tra i motivi che concorrono a spiegare le ricadute positive che derivano della leadership sotto il profilo tecnologico ci sono sia gli incrementi marginali, in termini di efficienza e produttività portati dalle nuove tecnologie, a cui si accompagna un miglioramento nella qualità del capitale umano – un effetto noto in letteratura come entrepreneurial effect – ossia la maggior produttività che deriva dall’automazione dei processi ripetitivi da cui deriva la possibilità di sbloccare nuove risorse risalendo la catena del valore.

Figura 3 – Il beneficio dell’intelligenza artificiale per investitori istituzionali, banche, advisor e family office

Fonte: Deloitte ThoughtLab “Wealth & Asset Management 4.0”

Fintech: AI un alleato prezioso per le banche

L’adozione crescente delle nuove tecnologie a supporto dei processi e le decisioni d’investimento da parte degli investitori istituzionali è uno dei fattori che, negli ultimi anni, ha contribuito in maniera significativa alla crescita delle partnership strategiche con advisor indipendenti, spesso startup e scaleup Fintech, in un’ottica di Open Innovation. In questo senso, avviare nuove partnership è sempre più spesso la scelta fatta da banche, assicurazioni e società di gestione per mettere a sistema e esaltare lo spettro di competenze interne sfruttando il bagaglio innovativo e il know verticale delle società Fintech, come nel caso delle nuove soluzioni – tra cui le prime gestioni patrimoniali, certificati, o fondi d’investimento – guidate dall’intelligenza artificiale. Alleanze che si rivelano estremamente preziose per integrare, ad esempio, l’AI a supporto del processo di Asset Allocation tattica e strategica in maniera efficiente, e che specialmente in un contesto estremamente competitivo e in rapida evoluzione come quello attuale, permettono di accelerare il business e la redditività aziendale grazie a una maggiore efficienza dei processi e riducendo notevolmente i tempi di sviluppo per portare sul mercato nuovi prodotti e servizi.